プライスオシレーター(英:Price Oscillator、PO)とは

「プライスオシレーター(英:Price Oscillator、PO)」とは、技術的な指標の一種であり、オシレーター系(価格の行き過ぎを判断するツール)として分類されています。プライスオシレーターは、期間の異なる2つのEMA(指数平滑移動平均線)を差し引くことで算出される指標のことです。

プライスオシレーターは、テクニカル分析で使用されるより洗練されたツールの1つで、モーメンタムを測定するパーセンテージプライスオシレーター(PPO)です。パーセンテージプライスオシレーターとは何か、なぜ気にするのかを理解するには、テクニカル分析の多くの側面にとって重要な指数移動平均(EMA)の概念から始めなければなりません。

指数移動平均(EMA)について

株式の指数移動平均(EMA)は、特定の日数にわたる平均終値にすぎず、最近の日はより指数関数的に加重されています。これは、期間の毎日が等しくカウントされる単純移動平均(SMA)とは対照的です。

株価のランダムな上昇または下降はいつトレンドになるか、またはトレンドを示すか。言い換えれば、指数移動平均(EMA)を計算するのに何日間使用する必要があるかという質問になります。期間が長いほど、指数移動平均の移動はより系統的で緩やかになります。期間が短ければ短いほど、指数移動平均のチャートは、株式の日々の価格のチャートにより近くなります。ランダムな価格移動を最小限に抑えながら、意味のあるデータを最大化するには、適切な長さの期間にわたって指数移動平均を計算する必要があります。

伝統と慣習は、26日間を短期と株式市場の「マイナー中間」期間の境界線と見なしており、「非常に短い」期間は5〜13日間続きます。おそらくそれは一方的な意見ですが、開始点と、さまざまな長さの指数移動平均を操作するための基本的なロジックを提供します。

パーセントプライス オシレーター (Percent Price Oscillator、PPO) の計算方法

パーセンテージ価格のオシレーター(PPO)は、短い期間の指数移動平均(9日移動平均線)から長い期間の指数移動平均(26日移動平均線)を引いて、短い期間の指数移動平均(9日移動平均線)で割って100を掛けましたものです。

PPO =(短い期間のEMA – 長い期間のEMA)÷ 短い期間のEMA × 100

目的は、最近の突然の動きの影響を受けないようにしつつ、長い期間の指数移動平均と比較して短い期間の指数移動平均を調べることにあります。基本的に、9日間の平均を26日間の平均の分数を見られて、それがパーセンテージ価格オシレーターである理由です。

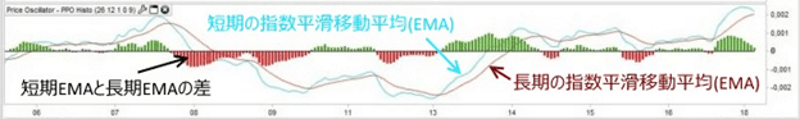

次のチャートを見ってみましょう。下記のチャートは、パーセンテージ価格オシレーターインジケーターを示しています。上記のパラメーターを使用しましょう。水色の線は、短期の指数移動平均(9日間)、赤い線は長期の指数移動平均(26日間)を表し、緑と赤のヒストグラムは水色と赤い線の違いを示します。

実際には、計算の結果は「+10%」のようになります。つまり、原資産の短期の指数移動平均(9日間)が長期の指数移動平均(26日間)を10%上回っています。正の数は、上昇傾向と購入のシグナルを示します。

使用できる移動平均の期間は、9日と26日の指数移動平均だけではありません。12日と26日を使用するアナリストもいれば、10日と30日を使用するアナリストもいれば、他の組み合わせを使用するアナリストもいます。アナリストが移動平均の期間の選択する長さに関係なく、9日間と26日間はそれほど変わらないはずです。これは、非常に短い期間とマイナーな中間期間を定義する一般に受け入れられている期間です。10日間および26日間の指数移動平均(EMA)で計算されたパーセント価格オシレーターは、9日間および30日間の指数移動平均で計算されたオシレーターに近い値になります。オシレーターは確かに、買いの決定を売りの決定に変えるのに十分な違いはありません。

パーセンテージ価格オシレーター(PPO)の利点の1つは、無次元の数量であり、基礎となる株やその他の証券の価格などの値に固定されていない純粋な数値であることです。また、パーセンテージ価格オシレーターは2つの指数移動平均を比較するため、トレーダーは異なる時間枠での動きを比較できます。証券自体の価格は、ほぼ二次的に重要になります。他の多くの一般的な分析ツールとは異なり、PPOは絶対的なものではなく相対的な価格差を測定します。

パーセンテージ価格オシレーターを使用するアナリストにとって、-10%から+ 10%の範囲外の値は、それぞれ金融商品が売られ過ぎまたは買われ過ぎであることを示すことになっています。

パーセンテージ価格オシレーターの値もボラティリティの指標であり、PPOパーセンテージが高いほどボラティリティが高いことを示します。ボラティリティは、ある場合には望ましい状態であり、別の場合には望ましくない状態ですが、理論では、パーセンテージ価格オシレーターは買いシグナルまたは売りシグナルと組み合わせて使用するのが最適です。高い(正)パーセンテージ価格オシレーターは、投資家が他の手段を介して導き出された既存のシグナルと組み合わせた場合にのみ買うように奨励すべきです。同様に、低い(負)パーセンテージ価格オシレーターは、それ自体ではほとんどアクションを促しませんが、売りシグナルが既に存在する場合、売り決定を強化できます。

概要

パーセンテージ価格オシレーター(PPO)の値は、短いおよび中間の長さの傾向を単一のエレガントな比率に融合する能力です。それだけでは価値は限られていますが、市場の知識、ファンダメンタルズ分析、投資と投機の違いの理解と組み合わせると、パーセンテージ価格オシレーターを慎重に使用することで、経験がある投資家に明確な報酬を支払うことができます。

海外FX口座開設サポート

海外FX口座開設サポート 海外FX口座開設に必要な書類

海外FX口座開設に必要な書類 海外FX口座開設メリットとは

海外FX口座開設メリットとは

海外FX会社ランキング

海外FX会社ランキング 海外FX会社の特徴比較

海外FX会社の特徴比較 海外FXキャンペーン実施中

海外FXキャンペーン実施中 東西FXキャンペーン実施中

東西FXキャンペーン実施中 FXニュース一覧

FXニュース一覧 マーケットコメント覧

マーケットコメント覧 海外FXのお知らせ一覧

海外FXのお知らせ一覧 海外FXの初心者方向けの情報

海外FXの初心者方向けの情報 FX週刊ニュース一覧

FX週刊ニュース一覧 海外FXのキャンペーン情報一覧

海外FXのキャンペーン情報一覧 FX中級者

FX中級者 FX中級者

FX中級者 FX上級者

FX上級者 NEW FX用語辞典

NEW FX用語辞典 損益計算シミュレーション

損益計算シミュレーション 最大単位数シミュレーション

最大単位数シミュレーション 証拠金シミュレーション

証拠金シミュレーション ピップ値計算機

ピップ値計算機 ロスカットシミュレーション

ロスカットシミュレーション